Las claves para entender las modificaciones en la importación de gas de Bolivia

Por la declinación de sus yacimientos, Bolivia pidió enviar menos gas este año que en 2020. También se modificó la fórmula que determina el precio del gas importado. Cuáles son los puntos más salientes del documento firmado entre IEASA e YPFB.

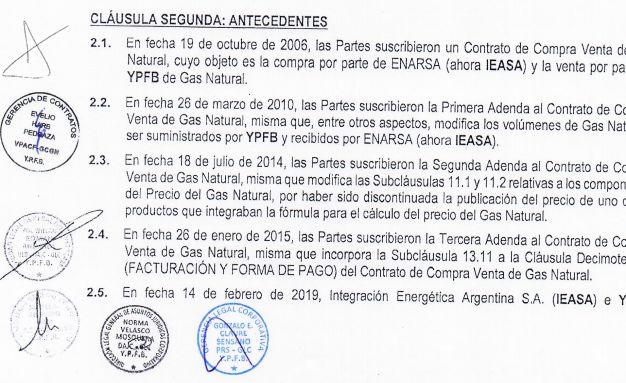

El último día de 2020 el gobierno firmó con su par de Bolivia una quinta adenda al contrato de compra-venta de gas existente entre ambos países. Era un paso que se descontaba, pero que aún así incluyó una serie de novedades que responden a problemas estructurales y coyunturales de cada una de las partes.

En la nómina figuran tres puntos salientes:

1- Reducción de volúmenes comprometidos de gas

La nueva adenda firmada entre IEASA (ex Enarsa) e YPFB prevé que Bolivia enviará hacia la Argentina:

-10 millones de metros cúbicos diarios (MMm3/día) de gas entre enero y abril de 2021;

-13 MMm3/día en los meses de mayo y septiembre;

-14 millones en el trimestre que va desde junio hasta agosto;

-Y 8 MMm3/día de gas en el último trimestre del año (entre octubre y diciembre).

En algunos meses del año, el recorte supera un 20% con relación a lo que se importó el año pasado. Por ejemplo, en julio de 2020 se trajeron de Bolivia 18 MMm3/día de gas, un 22% más que durante el mismo mes de este año, cuando se comprarán 14 millones.

El cambio de los volúmenes obedece, estructuralmente, a la declinación imparable de los principales yacimientos de Bolivia. La caída de la producción de gas forzó al gobierno de ese país a reestructurar los contratos de venta de gas con Brasil y la Argentina, sus dos principales mercados de exportación. Redujo, por un lado, los envíos hacia el sur brasileño de 30 a unos 15 MMm3/día. Lo propio hizo con nuestro país.

2- Cambio en la fórmula de determinación de precios

El contrato original, firmado en 2006 por los entonces presidentes Néstor Kirchner y Evo Morales, estableció una fórmula polinómica que cruzaba distintas variables (dos tipos de gasoil y otros tantos de fuel oil) para fijar el precio del gas que se importa desde el país del Altiplano. A principios de 2019, cuando el ex secretario de Energía Gustavo Lopetegui firmó la cuarta adenda al contrato, se incluyó, a pedido de Bolivia, el precio del LNG a esa fórmula.

La inclusión de ese indicador —que se aplicó para calcular principalmente el precio del gas adicional importado por nuestro país por encima de la curva base— terminó siendo favorable a la Argentina porque el precio del LNG se derrumbó en 2019 y 2020.

Ahora se volvió a modificar ese esquema. El valor del gas adicional de invierno se fijará, a partir de esta adenda, sobre la base del Henry Hub —el precio del gas en EE.UU.— y se agregará una prima de 2,25 dólares.

- No está claro en base a qué análisis se estableció ese premio. Y tampoco es seguro anticipar cuál será el impacto real para el Tesoro nacional.

Si el precio del LNG se sigue recuperando, es muy probable que el cambio de esquema termine siendo positivo para la Argentina porque se pagará un precio menor por el gas boliviano. Hoy parece lo más probable porque el precio del LNG se está recuperando (habrá que esperar el impacto de la segunda ola del Covid-19 en el hemisferio norte). Lo concreto es que los precios se recuperaron: por caso, Chile dejó desierta la semana pasada una licitación para importar LNG porque recibió ofertas con precios altísimos, cercanos a los 12 dólares por millón de BTU.

Si, en cambio, la cotización del LNG vuelve a caer en los próximos meses, hubiese sido conveniente mantener la fórmula anterior que calculaba el precio del gas de Bolivia en base al valor del LNG más una prima de US$ 0,80 por MMBTU (que era equivalente al costo del transporte entre Yacuiba, en la frontera de Bolivia, y la terminal regasificador de Escobar).

A valores de hoy, el precio del gas boliviano rondará en enero los 4,70 dólares por millón de BTU. “Es un cambio importante porque, extrañamente, se eligió un indicador que no es internacional (como el fuel oil, gasoil o incluso el LNG), sino que depende de la dinámica interna de un país como EE.UU. que además funciona de manera contra-estacional a la argentina. El precio del gas en Norteamérica sube en el invierno, justo cuando acá es verano. Pero como se toma el precio del Henry Hub de un semestre anterior, el precio del gas en el invierno estadounidense —a priori más alto— se terminará utilizando para calcular el precio del gas importado desde Bolivia en los meses de frío”, explicaron desde una petrolera.

3- Patear la pelota hasta la post-pandemia

En un principio, la intención en algunos despachos del gobierno argentino era buscar una reestructuración del contrato que se extienda por tres o cuatro años. Era un plazo suficiente, entendían, para pensar y ejecutar proyectos que permitan ampliar el sistema de transporte de gas. En concreto, tanto los productores como los técnicos del Estado, saben que en los próximos 5 o 10 años habrá que incrementar la capacidad de transporte desde la cuenca Neuquina porque, a raíz de su menor costo de reposición, el gas proveniente de campos no convencionales de Vaca Muerta progresivamente irá reemplazando al de otras cuencas, incluso al que se importa desde Bolivia.

Sin embargo, finalmente se optó por firmar una adenda por un año de duración (expira el 31 de diciembre de 2021). Para ambos países es una opción razonable. El que recién termina fue un año excepcional. Encarar una renegociación de fondo del contrato en este contexto de incertidumbre —con un gobierno en Bolivia que, además, acaba de asumir hace dos meses— no parecía lo más indicado.

La adenda suscripta la semana pasada prevé que los gobiernos de ambos países negociarán, durante el primer semestre de 2021, como funcionará el contrato de importación de gas durante los próximos años (el contrato expira en 2026).

Por Nicolas Gandini

EconoJournal